作者:谭华杰(万科集团董事会秘书兼高级副总裁)

导读:本文分为三个部分,第一部分阐述了经济体和房地产业发展的“大周期”和“小周期”,第二部分具体研究在大周期内究竟有哪些因素影响房地产价格,用到了两个指标——一个是“居民部门利息保障倍数”(居民总储蓄/利息支出),一个是“新房名义市值对居民购买力占用比例”(私人部门房屋新开工套数×当年新房均价)/(居民部门总储蓄+信用净增长-本年利息支出),第三部分具体阐述对于一线城市房价的预判,及警示一个信号。

1、理解房地产价格的“大周期”和“小周期”

目前围绕中国房地产市场,有诸多无法达成共识的无效争论。一个很大的原因,是试图用“小周期”时代的逻辑去理解“大周期”阶段的问题。

在开始讨论之前,我们先要厘清一个问题——房地产是否真的存在周期?这取决于我们如何理解“周期”这个词语。如果按照“周期性函数”的数学定义(要求其震荡具有稳定或有序的规律性),可以肯定地说,迄今为止提出的所有房地产周期理论都无法通过实证检验。但如果我们根据“收敛定理”的定义,认为任何“可积且可导”的曲线,均可分解为谐波组合,那么一切连续波动的图形均具有周期性。因此,我们可以将房地产周期视作一种“景气循环”,有一定的规律可循,但进行基数性量化较为困难。

下面我们从国际比较的角度来看看,美国等发达国家的房价过去近百年来涨幅到底是多少?中国的房价涨幅与发达国家过去相比,到底算不算太大?

1.美国经验

在我们的视野范围内,目前尚未见任何经济体,有长达百年的可信、整体性、连续、电子化房价数据。相对来说,美国数据质量较高,但符合上述条件的数据,也只能追溯到1950 年。与中国不同,美国有每套总价数据和成交套数,但没有平米数据,而中国则是有平米数据,而没有套的数据。

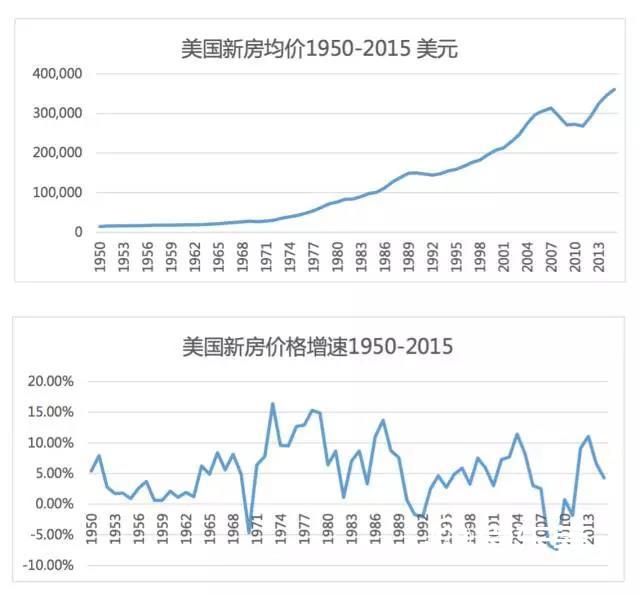

下面两张图表分别描述从 1950 年到 2015年,美国住宅每套的均价和每年的价格涨幅:

从这两张图中可以读出一些信息:从美国房地产市场历史数据看,房价长期上涨、易涨难跌。在过去 66 年,美国房产只在1970、1991-1992 和 2008-2011 期间三次下跌,其他年份全部上涨。同时,也并没有发现明显的周期性规律。每次(房产地)景气循环的时长和幅度,并无统一的规律。

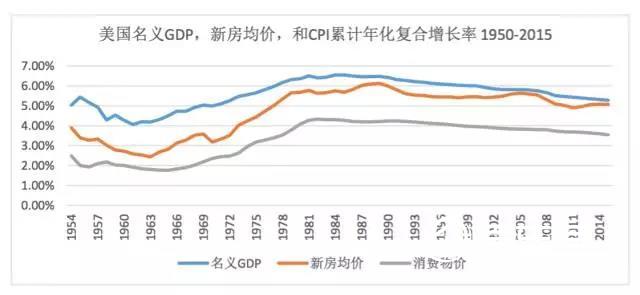

如果我们将房地产均价、消费物价、和名义GDP增速放在一起比较,可以得到以下这张图 :

从这张图可以看出,从1950年到2015年,美国房价上涨 24.8 倍,同期消费物价指数上涨9.95 倍,名义 GDP 上升 28.33 倍。也就是说,长期来看,美国房价跑赢 CPI,但略输给名义GDP。另外一个有趣的观察就是,这三条曲线从未交叉,并保持基本类似的走势,也就是说,美国的房价、物价水平,和经济体的名义增长水平是同向变动,高度相关的。其中有一个非常重要的分界点,就是 1980-1982 年左右。之前三条曲线都呈现总体上行态势,而之后则转向下行。这个点,就可以看作区分美国经济“大周期”和“小周期”阶段的分界点。

事实上,从历史数据看,几乎每个经济体都有一个类似的分界点。也就是说,每个经济体在其发展史上,几乎都有(且仅有)一个经济快速发展、房价持续快速上涨的“大周期”。在这个大周期结束后,则进入总体平缓、短期波动的“小周期”时代。

2.日本经验

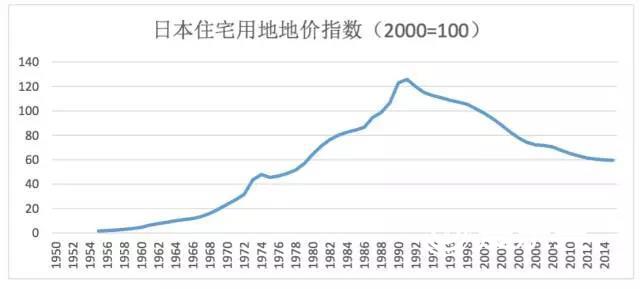

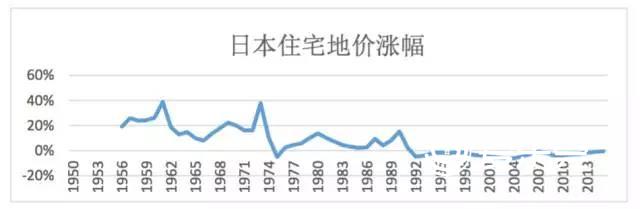

与美国不同,日本没有全国房价的统计数据,但有地价数据。从下图可以看出,相对于美国,日本的这个分界点要锋利得多,在1990-1992年期间,日本开始从经济快速发展、房价持续快速上涨的“大周期”转入入总体平缓、短期波动的“小周期”时期。

从美日以及其他很多经济体的经验来看,从从大周期转向小周期的原因主要是“城市化”。在城市化基本完成后,一般经济高速 增长会结束,住房需求基本得到满足,新增住房需求减少,存量交易、二手交易成为不动产市场的主流。如果从定量分析来看,日本分界点(1992年)的城镇化率是 77.6%,而美国分界点(1982 年)的城市化率是 74%,非常接近(考虑到日本的最新城镇化率高于美国,二者之间的差异就更小),也就是说,75%左右的城镇化率是一个国家经济发展一次性大周期的临界点。因此,许多在小周期内有效的逻辑,对这么一个一次性的大周期阶段并不适用。

第一个逻辑论述是“房价增速不应高于经济增速”。这个结论,在经济发展的小周期内大体上是成立的,但是在“大周期”内并不适用。

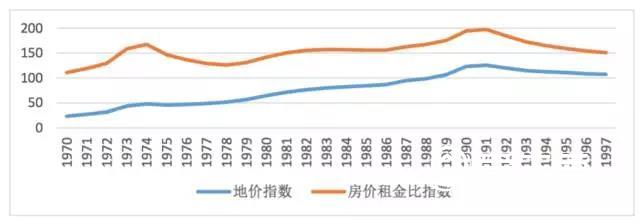

以日本 1955-1974 年地价增速为例,这20年间日本地价基本年涨幅都超过10%,平均在20%左右,部分年份超过35%,远远超过了同期日本人均 GDP、人均收入的增速。

为什么不动产价格增速可能在一定时间内远超经济、收入增速呢?原因有二。首先,在经济高速增长之前,房价往往有一个“唤醒期”,一开始国内居民不会意识到未来房价可能出现大幅增长,而导致房价涨幅低于经济增速,这些累积的落差,在之后都会被补齐。其次,在经济高速增长刚刚结束的时候,房价仍会保持惯性上行。(关于后一个因素,在下一段我们可以分析得更深入一点。)

第二个论述则是“房价收入比、房价租金比(租金收益率)有一定的稳定、合理区间”。

对于小周期阶段,这个逻辑基本是成立的。我们先来看房价租金比(租金收益率)。比如说,当不动产市场进入稳定阶段后,理论上,房价租金比(租金收益率)不会太高也不会太低。如果房价过高,导致房价租金比过高或者租金收益率过低,那么会产生两个市场反应:(1)出租房屋的供应方无法达到必要收益率,会售出房屋(增加房价市场的供应)、结束出租(减少租金市场的供应);(2)出租房屋的需求端,本来打算买房的家庭会觉得租房比买房划算,从而选择停止购房(减少房价市场的需求),转向租房(增加租金市场的需求)。反之亦然。这个矫正机制,会让房价租金比(租金收益率)保持在相对平稳的水平上。

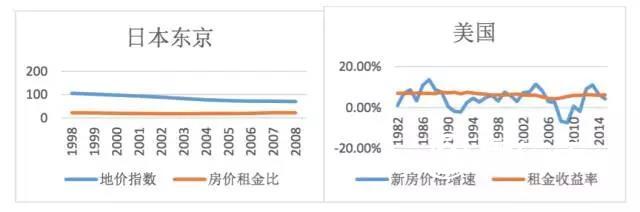

从下图可以看出,从1998到2008年,日本东京地价继续下跌了30%多,但房价租金比则始终保持稳定。同样的,从1982年到 2015年,美国新房价格涨幅有频繁变动,但租金收益率却相当稳定。

但是,这一规律在大周期阶段并不适用。以日本为例:在1970-1997年期间,日本房价租金比指数在100到200之间,有接近一倍的变动幅度。其变动方向,与地价指数基本 保持一致。

理解了房价租金比(租金收益率)变动规律的,我们就能理解房价收入比,也是同样的逻辑。很多人将“房价收入比”作为衡量一个地区房价是否合理的最好指标,这个理解是有问题的。

首先,房价收入比并不是一个经济学指标,或者不动产市场指标,而是一个社会学指标,可理解为“购房痛苦指数”。房价收入比越高,意味着城市居民要获得一套自有住房就越困难,需要在其他方面做出的牺牲就越大。

其次,房价收入比和房价租金比是类似指标。租房是一种消费,家庭收入中可用于租房的比例是有合理上限的。预算约束会使得收入对租金构成有效限制。因此,房价租金比越高,一般房价收入比也就越高。这两个指标是重复的。

再次,从数据质量来看,房价收入比远不如房价租金比。房价的测量对象是房屋,而收入的测量对象是家庭。由于房屋的面积、质素有很大的差别,使得统计房价收入比较为困难。而房价租金比的测量对象,分子分母都是房屋,基本可以过滤掉房型的差异。因此,如果能够观察房价租金比,就没有必要去观察房价收入比。

2、如何在大周期和小周期框架下

在前面我们讲过两个观点:(1)城市化基本结束是周期切换的最大背后因素; (2)大周期阶段,房价的形成机制(估值逻辑)不同于小周期阶段。

根据第一点,从城市化的规律来看,75%左右是城市化基本完成的通常水平。中国目前的城镇化率是 56%,距离这个水平,还有很远的距离。也就是说,中国房地产的发展,还在大周期内,即高速增长期之内。

但需要强调的是,不能说城镇化率不到 75%,房价一定只涨不跌。因为根据第二点,在大周期阶段,房价估值逻辑可能脱离基本面,有泡沫化的可能,这可能使得大周期提前到达终点。大周期的提前结束是很可怕的,这意味着大周期可能将以日本模式结束,而不是美国模式结束。

根据第二点,购买房屋的收益分为两部分,一部分是租金,即使自住购房也是如此,因为这相当于把房子租给自己住,省掉的租金就是收入。一部分是房屋增值的收益,问题主要出在这部分。

在小周期时代,房屋增值的收益比较容易估计,因为房价能跑赢消费物价,但不会明显超出经济和收入增速。但在大周期时代,人们只能根据历史增速来预测未来增速。这样就很容易在大周期尾段犯错误,而最终出现某种因素,使得高估值无法维持,而导致了泡沫破灭和大周期的结束。

那么,目前大家最关心的是,如何提前判断中国大周期在什么时候结束?其结束方式是美国式的平缓收尾,还是日本式的泡沫破灭?

这不但是每个居民关心的问题,也是房地产企业最关心的问题。2013 年的时候,我们寻找了大量的文献,但遗憾的是,没有任何能让我们觉得信服的判断逻辑。因此,我们不得不自己进行量化研究。这项研究涵盖了过去 40 年所有能找到数据的经济体,其房价和可能对房价有重大影响的所有宏观指标。

首先我们对全球房价的涨跌数据做分析。

从发达国家房价涨跌各指数的对比情况就可以发现房价易涨难跌是全球普遍现象,过去半个世纪,各国房价上升的年数均明显超过下跌的年数 。

3、中国一线城市房价的分析框架

在第二部分中,关于大周期的分析逻辑,是基于经济体的。但对于大型经济体的核心都市,并不适用经济体整体的分析框架。量化研究表明,这些城市(如纽约、北京、上海)的房价,与所在城市的人均收入水平、人口密度的相关性弱,而与以下三个指标紧密相关:经济体整体财富、经济体贫富分化水平、该城市的房屋供应能力。

所以,在大周期的框架下,对于大经济体而言,不同城市房价的决定因素是很不一样的。

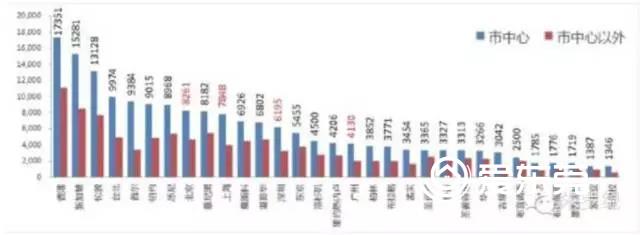

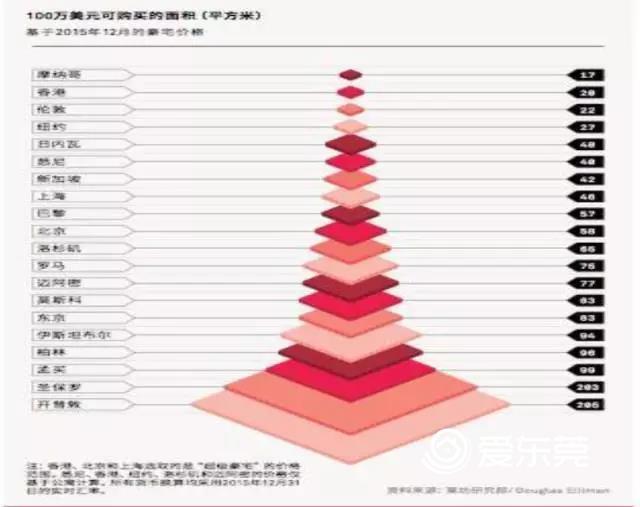

万科在2012年做了一个研究,下图为2013年的全球重点城市的房价表,那个时候,北京已经攀到了第八,上海第十,深圳第十三。

截止2015年12月,上海北京豪宅的价格继续攀升,位居第八、十左右。

与纽约类似,北京、上海都是特大经济体的核心都市。这类城市的最终房价与当地人口密度、当地购买力水平的相关性相对很弱。为什么呢?纽约是美国的纽约,就像上海、北京是中国的北京一样。这样发达城市的房价,尤其是豪宅的价格,将是由全国的富人们而不是本地的富人们决定的。

不管是逻辑上还是数据上,我们都能发现,整个经济体的财富总量(不是人均财富)和财富向富有家庭集中的程度(通常用基尼系数衡量)和城市的房屋供应能力(具体包括开发率、居住用地占比和容积率三个指标),才是分析这种城市房价的框架。

从第一点看,中国现在已经是全球第二大经济体了。不发生大的变动,人口基数大,财富总量超过美国是迟早的事儿。第二点,中国基尼系数大约在0.56(2014年水平),高于欧日美。也就是说,中国财富集中程度一直超过美国。

这两个需求端的因素告诉我们,对于北上深这种一线城市的房产的需求,中国比美国高。

那么从供给端来看呢?从下面一些数据分析可以得知,北京、上海的住房供应能力远远低于纽约(e.g., 开发率低,居住用地比例低,容积率也不占优势。)

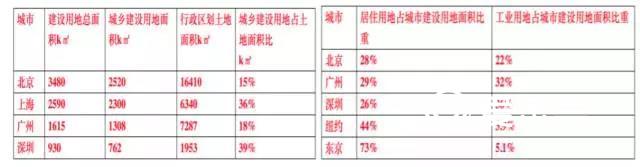

从下面这两张图可以看出:中国一线城市的土地利用率远远低于其他国际化大都市。2010年,北京、上海、广州、深圳的城乡建设用地总规模仅占城市土地面积的15%-39%,远低于新加坡(90%, 2000)等一些国际都市。甚至未达到东京(51%, 1972)、巴黎(50%,1970)、首尔(52%,1972)等城市1970年代的水平。(从2010年之后这个情形一直在加重,并未改善。)

相比纽约,北京、上海的财富总量更大、财富集中度更高,意味着这两个城市的房屋需求会比纽约更加旺盛,但北京、上海的房屋供应能力却比不上纽约——简单的供需分析可以预测,北京、上海的房价,超过纽约是大概率事件。到了2015年,这个已经快成为现实了。

由于这份研究是2012年做的,当时深圳、广州对全国购买力的吸附能力还明显弱于北京、上海。但最近两年,深圳的创业氛围浓厚,空气质量好(弱化了医疗配套的劣势),有成为国内第三个核心都市的迹象,这也是从另外一个角度解释了为何深圳去年房价大涨了4-5成。

从全球范围来看,东京和香港都是大都市房价破灭的典型案例,而纽约的房价一直都是大都市中最健康的。所以当时的研究团队认为,纽约是全球房价的锚,房价超过纽约是风险的开始,房价大幅超过纽约则是泡沫加剧的开始,是逐步赶顶的信号。